Click here to read this article in English

Depuis les accords de Bretton Woods en 1945, le monde entier est forcé d’utiliser le dollar pour acheter des hydrocarbures. Pourtant, depuis les dernières décennies, un vent de contestation souffle de plus en plus fort contre cet état de fait. À tel point qu’il n’est pas impossible que le roi pétrodollar puisse être un jour déchu.

Après autant de sanctions de la part de l’Occident, la Russie tente par tous les moyens de continuer à vendre son gaz à l’étranger. Évidemment, son économie a sérieusement besoin de rentrées d’argent pour équilibrer sa balance commerciale. Et les mesures qu’elle prend sont une tentative de détrôner le pétrodollar, ni plus ni moins.

La dette publique russe

La Russie est l’un des pays ayant la dette publique la plus faible au monde, comparée à son PIB. Contrairement à l’Occident qui vit littéralement sur la dette publique, la Russie a réussi le tour de force de s’en débarrasser presque totalement.

Où donc se trouve la Russie sur cette spirale du monde de la dette ? (désolé, c’est en anglais : Russia)

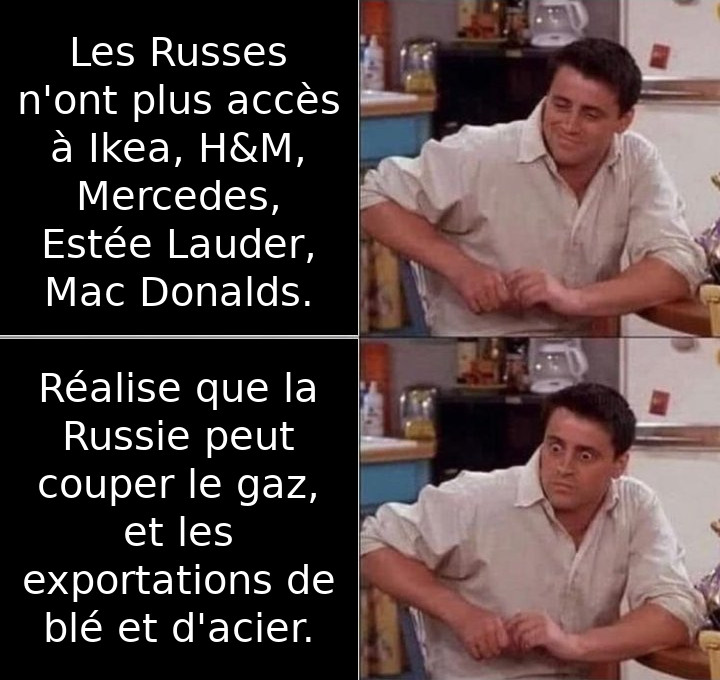

On a entendu parler d’un défaut possible de la Russie, mais très sincèrement ça me paraît être de la propagande. Oui, bien sûr, les sanctions ainsi que les dépenses liées à la guerre vont sacrément handicaper son économie. L’Union Européenne rigole en ce moment, en appliquant les sanctions ordonnées par les Américains, les unes après les autres. Entre nous, je me demande combien de temps cela va durer. Cette simple image résume la situation.

Les sanctions…

L’usage de sanctions économiques est assez répandu, pourtant leur effet réel est plutôt controversé. Tout d’abord, les perspectives de sanctions, aussi dures soient-elles, n’ont pas empêché Poutine d’envahir l’Ukraine. Ensuite, ceux qui prennent les sanctions de plein fouet sont les plus pauvres, pas les élites. On sait parfaitement que le résultat principal des sanctions économiques en général est d’augmenter la pauvreté.

Quant à ce milliardaire qui se plaint qu’il ne peut plus payer sa bonne, je ne verserai pas une larme pour lui. Au passage, la plupart des oligarques russes étaient en faveur de la guerre, car beaucoup craignaient de perdre du terrain si l’Ukraine venait à prendre ses distances avec la Russie.

Mais surtout, il semblerait que l’Occident ait épuisé toutes ses cartouches d’un coup. Ce n’était certainement pas une tactique très maline, car nous nous retrouvons maintenant démunis et sans aucun levier supplémentaire face à la Russie. Cela a laissé à l’« ennemi » le temps d’élaborer une contre-offensive adéquate. Franchement, n’importe qui avec une paire de neurones sait qu’il ne faut pas jouer toutes ses cartes d’un coup. On dirait que ça ne fait pas partie des cours à Science Po ou l’ENA. Quoi, ils ne jouaient même pas aux cartes entre les cours, là-bas ?

… ne servent à rien

Bien sûr, on peut se dire que faire crever les populations de faim peut les inciter à se retourner contre leurs dirigeants. Réfléchissons trois secondes. Même dans nos « démocraties », si notre gouvernement décide de se lancer dans une guerre, nous n’avons aucun poids pour l’en empêcher. D’ailleurs, nos gouvernements prennent des mesures suicidaires envers la Russie, et nous ne pouvons rien y faire. Comment donc imaginer un instant que les Russes aient une quelconque chance d’arrêter Vladimir Vladimirovitch Poutine ?

Mais il y a pire encore. Ces sanctions, particulièrement violentes, sont le prétexte parfait pour un dictateur de justifier ses actions. « Voyez comme nos ennemis sont haineux. Voyez comme j’ai bien raison de vous en protéger ! »

Il semblerait que nous soyons dirigés par des imbéciles sans un soupçon de bon sens. À moins peut-être qu’une guerre les arrange bien, histoire de détourner les esprits des problèmes internes dans leur propre pays. Une économie chancelante et un système financier au bord de l’implosion. Ou bien, dans le cas des États-Unis, un budget militaire de plus de 700 milliards de dollars par an, qui paraît bien excessif et difficile à justifier, surtout après s’être retiré d’Afghanistan.

La Russie amasse de l’or

Pendant les deux dernières décennies, des pays comme la France ou la Suisse se sont massivement débarrassés de leur or. À l’inverse, la Russie et la Chine ont amassé ce métal à un rythme sans précédent.

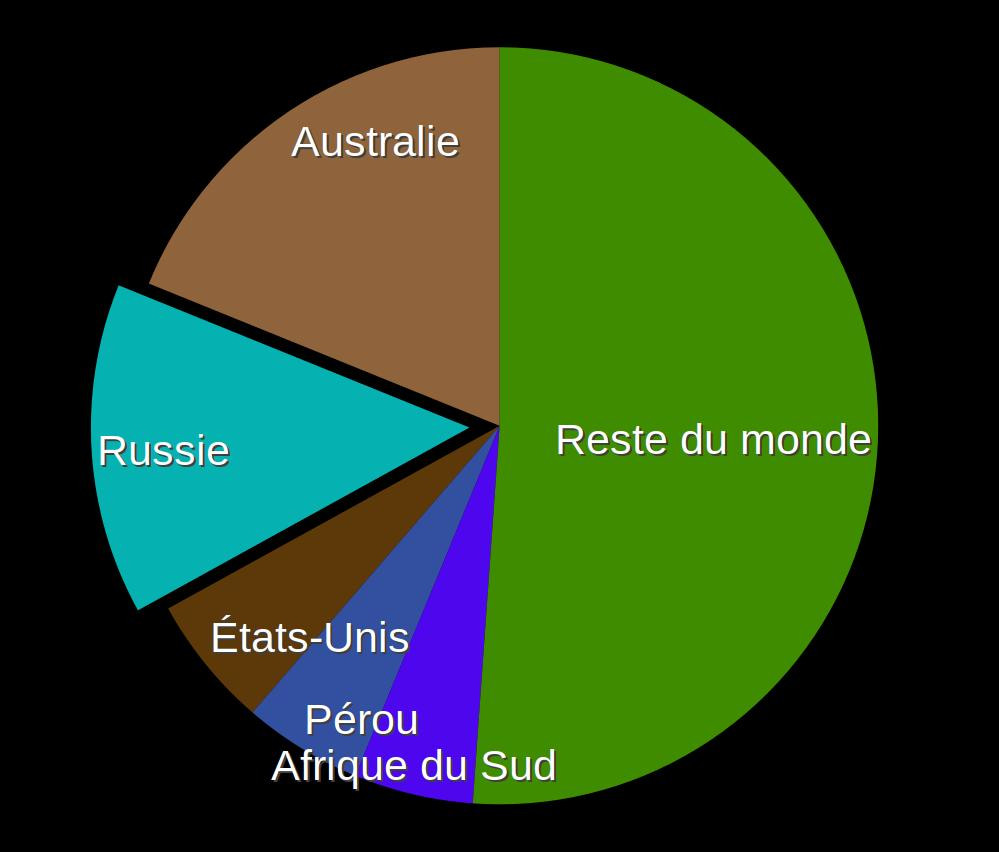

Par ailleurs, la Russie a la deuxième réserve d’or dans ses sous-sols au niveau mondial, juste derrière l’Australie.

Il est clair que la Russie a prévu de se protéger contre d’éventuelles sanctions grâce à son stock massif d’or. Sans surprise, les États-Unis tentent de bannir toute transaction impliquant de l’or avec la Russie. Le problème est que, contrairement à un système numérique avec lequel il suffit de cliquer sur un bouton, il est quasiment impossible de bannir les transactions en or. C’est un actif intraçable qui peut être échangé physiquement, fondu et transformé.

Valeur du rouble

Note préliminaire : SWIFT est un système électronique qui permet aux banques d’échanger de la monnaie dans le monde entier. L’essentiel du commerce mondial passe par là. À cause de son monopole, certains pays, comme la Russie, développent depuis quelques temps déjà des systèmes alternatifs. Par ailleurs, il est de notoriété publique que les Américains n’hésitent pas à tout faire pour siphonner les informations qui transitent par ce système… contre le terrorisme, bien sûr.

Les sanctions de l’Occident, y compris le bannissement de la Russie du réseau SWIFT, ont sérieusement affaibli le rouble. Pour la petite histoire, couper un pays entier de SWIFT est sans précédent. Des banques iraniennes ont subi ce genre de sanctions dans les affaires du nucléaire iranien, mais un tel ostracisme d’un pays entier n’a jamais eu lieu. Pourtant, cela n’a pas arrêté la guerre pour autant.

De plus, un autre de type de sanctions dont on parle peu proviennent des agences de notation. Elles ont baissé la note de la Russie, ce qui a pour effet d’augmenter les intérêts pour obtenir de la monnaie. C’est une sanction qui ne dit pas son nom, d’importance capitale, si je puis dire. Et elle vient exactement des mêmes acteurs occidentaux que les autres sanctions, puisque les agences de notation sont dirigées par les mêmes que les requins du système financier de toute façon.

En conséquence, la Russie est face à une menace de taille : l’effondrement possible du rouble. Ce pourrait être une bénédiction pour un pays croulant sous les dettes, mais ce n’est pas le cas de la Russie. La dépréciation du rouble signifie que la Russie risque d’avoir du mal à importer des produits à prix acceptable pour sa population.

Le levier de l’énergie

Malgré tout, en dépit du bannissement total de SWIFT, l’Allemagne a immédiatement levé la voix : hors de question de bannir les paiements pour le gaz russe, c’est une question de vie ou de mort pour les Allemands en plein hiver. Ainsi, tous les paiements sont suspendus, sauf ceux pour le gaz. Très pratique.

Au passage, cela laisse d’autant plus songeur. S’ils se préparaient à cette guerre depuis longtemps, pourquoi les Russes n’ont-ils pas attaqué l’Ukraine en novembre dernier ? Ils auraient eu une carte d’autant plus forte à jouer avec le gaz pendant tous les mois d’hiver. Par ailleurs, ils adorent le froid et ils auraient également pu utiliser le sol gelé pour déployer leurs tanks et autres véhicules par les champs plutôt que d’être coincés comme ils l’ont été sur les routes. Peut-être n’ont-ils pas eu le temps de peindre leurs chars en blanc ?

En tout cas, une chose est sûre : l’Union Européenne ne peut se passer totalement du gaz russe, c’est une question de survie. Certains experts affirment d’ailleurs que même le gaz américain ne peut être une alternative pour au moins les 10 prochaines années. L’infrastructure nécessaire, y compris les bateaux eux-mêmes, est massive. En effet, la totalité des bateaux gaziers dans le monde peut actuellement livrer environ un milliard de mètres cubes de gaz par an. L’UE en consomme 150 milliards par an.

Poutine est donc en train de tirer parti du talon d’Achille de l’Europe pour sauver le rouble. En d’autres termes, il dit clairement : vous voulez me mettre des sanctions, eh bien je vous propose un deal que vous ne pouvez pas refuser, et qui va annuler vos sanctions. Et du côté européen, on a déjà épuisé toutes nos cartouches.

Le pétrodollar

Pour rappel, depuis la fin de la Deuxième Guerre Mondiale, les hydrocarbures s’achètent uniquement en dollars. Les dollars accumulés par le vendeur s’appellent alors des « pétrodollars ». Aucun moyen de passer outre, et ceux qui ont essayé, comme Saddam Hussein ou Mouammar Khaddafi, ont rencontré… quelques problèmes « mineurs », menant à leur décès.

Mais les BRICS ne sont pas l’Irak ou la Libye. La Chine paie déjà une partie de son gaz à la Russie en petroyuan plutôt qu’en dollars depuis 2017. Pire encore, l’Arabie Saoudite, pourtant alliée de longue date aux États-Unis, déclare récemment qu’elle aussi est prête à accepter le petroyuan. C’est un véritable tremblement de terre géopolitique dont peu de monde parle.

En tout cas, la manœuvre de Poutine semble fonctionner, la chute du rouble a été arrêtée. En effet, si on se met à acheter du rouble afin de pouvoir acheter du gaz russe, cela augmente la demande, et donc la valeur, du rouble.

Dans le même temps, les dollars que tout le monde s’arrachait pour acheter des hydrocarbures perdent une partie de leur utilité, ce qui a évidemment un impact sur la valeur du dollar. Bien entendu, si on ne parle que du gaz russe, l’impact est négligeable. Mais si d’autres acteurs majeurs dans le monde se mettent à suivre la tendance et préférer d’autres monnaies pour échanger, les dollars actuellement en circulation vont retourner aux États-Unis, ce qui risque d’augmenter encore un peu plus la tendance inflationniste actuelle.

Les cryptomonnaies

En 2017, je prévenais déjà dans mon livre « La monnaie : ce qu’on ignore » que les Russes s’intéressaient de près aux cryptomonnaies. Typiquement, la Banque Centrale de la Fédération de Russie s’affaire à créer une monnaie digitale fédérale.

Évidemment, cette monnaie ne serait pas une cryptomonnaie décentralisée. La Russie est bien sûr opposée à des systèmes dont elle pourrait perdre le contrôle, au moins en partie.

Mais là encore, le principe de réalité prévaut : le Kremlin cherche à vendre son gaz coûte que coûte. Y compris avec des cryptomonnaies. Mais cela reste le privilège des pays « amis ». C’est une nouveauté, car les cryptomonnaies ont même été bannies un temps du sol russe.

La planche à billets

Mes lecteurs savent déjà que le nombre d’euros et de dollars en circulation a explosé de manière exponentielle ces dernières décennies. Typiquement, la masse monétaire en euros a doublé chaque décennies depuis sa création. Pas étonnant que l’inflation pointe finalement le bout de son nez !

Le rouble or

Depuis les réponses russes aux sanctions, les pays occidentaux n’ont plus le choix. Ils vont devoir payer leur gaz en roubles ou… en or. Et ce, à partir du 31 mars 2022. Ah, certes, des voix s’élèvent pour dire que les contrats sont clairs et qu’on ne peut les changer. On verra ce qu’on verra le jour où les Russes finiront par couper le gaz.

Mais ce n’est pas tout ! Par ailleurs, la banque centrale russe indique qu’elle est prête à acheter de l’or avec des roubles à un taux fixe. D’une certaine manière, cela revient à fixer un étalon or. C’est un message clair au monde que le rouble n’est pas comme les monnaies occidentales créées sur du vent.

La Russie semble donc vouloir faire un appel au retour de l’étalon or. Elle lance aussi un signal à tout investisseur que les sanctions peuvent être sans limite. L’Occident peut saisir tout ce qu’il a sous la main à tout instant et sous n’importe quel prétexte. Le message est clair : « Ne faites pas confiance aux banques occidentales, ne vous laissez pas impressionner par les marchés occidentaux extrêmement volatiles et qui peuvent s’évaporer en un instant ; non, pariez plutôt pour la valeur sûre qu’est l’or, ou bien même son équivalent, le rouble. »

Les étalons échouent toujours

Sur le court terme, on peut dire que ces actions peuvent payer, en particulier en réponse aux sanctions. En revanche, cela pourrait s’avérer néfaste sur le long terme.

Dans la culture populaire, il y a une vision manichéenne avec une vision en noir et blanc. D’un côté, des monnaies créées sur « du vent », sans valeur. De l’autre, des monnaies adossées à « du concret », typiquement de l’or. Malheureusement, l’histoire a montré que les étalons, en particulier sur l’or, sont particulièrement ravageurs.

Rappelons-nous ce qui est arrivé avec l’étalon or des dollars dans la deuxième moité du XXème siècle. Son abandon par Nixon en 1971 a causé les crises pétrolières des années 1970. Au XIXème siècle ainsi qu’au début du XXème siècle, les monnaies basées sur l’or ont causé beaucoup de misère dans les populations. Plus récemment, la chute du bolivar vénézuélien est due à un étalon fixé par le gouvernement entre le bolivar et le dollar.

Je pense que cette histoire de « 5000 roubles = 1 once d’or » est du grand spectacle. C’est un message au monde, un rappel cinglant que bâtir toute une économie sur de la dette est extrêmement risqué.

Une recette contre la guerre

Ceci est tiré d’un groupe constituant, et narré par Étienne Chouard. Ce dernier nous rappelle sans cesse qu’il est absurde de laisser les politiciens écrire le texte qui est censé les contrôler. C’est un peu comme désigner son chien comme gardien du sandwich. Désolé pour les chiens qui lisent cela, je sais que votre queue remue déjà.

Voici une recette simple pour éviter la guerre. Si tous les pays adoptaient cette règle, nous vivrions sans aucun doute dans un monde en paix.

- Aucune guerre ne peut être déclarée sans un référendum ouvert.

- Au cas où le « oui » l’emporterait pour la guerre, quiconque a répondu « oui » se voit attribué un fusil et doit aller au front illico. Aucune obligation pour quiconque a voté « non ».

- Une fois que les premiers ont été tués, on refait un référendum pour savoir s’il y a de nouveaux volontaires pour continuer la guerre.

- Retour à la case départ.